Chỉ số NPV là gì? Đây là một trong các chỉ số được sử dụng để đánh giá tính khả thi của dự án. Nhà đầu tư, kinh doanh nào cũng cần phải biết về chỉ số này.

Cùng tìm hiểu rõ hơn về chỉ số NPV là gì!

1. Chỉ số NPV là gì?

Chỉ số NPV, viết tắt của cụm từ Net Present Value, là giá trị hiện tại ròng. Mọi dự án đầu tư đều bao gồm dòng tiền ra và dòng tiền vào. Và cần có một khoản tiền cần thiết để thực hiện đầu tư với hy vọng đem lại lợi nhuận.

Để xem liệu khoản đầu tư thu được lợi nhuận hay không, nhà đầu tư tổng hợp các dòng tiền. Do giá trị thời gian của tiền, mỗi dòng tiền có giá trị nhất định tại mỗi thời điểm. Vì vậy, để tổng hợp các dòng tiền vào và ra, mỗi dòng tiền phải được chiết khấu về một điểm chung trong thời gian.

Chỉ số NPV – Giá trị hiện tại ròng được dùng để thực hiện việc đó. Giá trị hiện tại ròng (NPV) là giá trị của các dòng tiền dự kiến, được chiết khấu cho đến hiện tại. NPV được sử dụng trong việc lập ngân sách vốn và lập kế hoạch đầu tư. Từ đó phân tích khả năng sinh lời của một khoản đầu tư hoặc dự án dự kiến.

Nguồn: DragonLend

2. Công thức tính chỉ số NPV

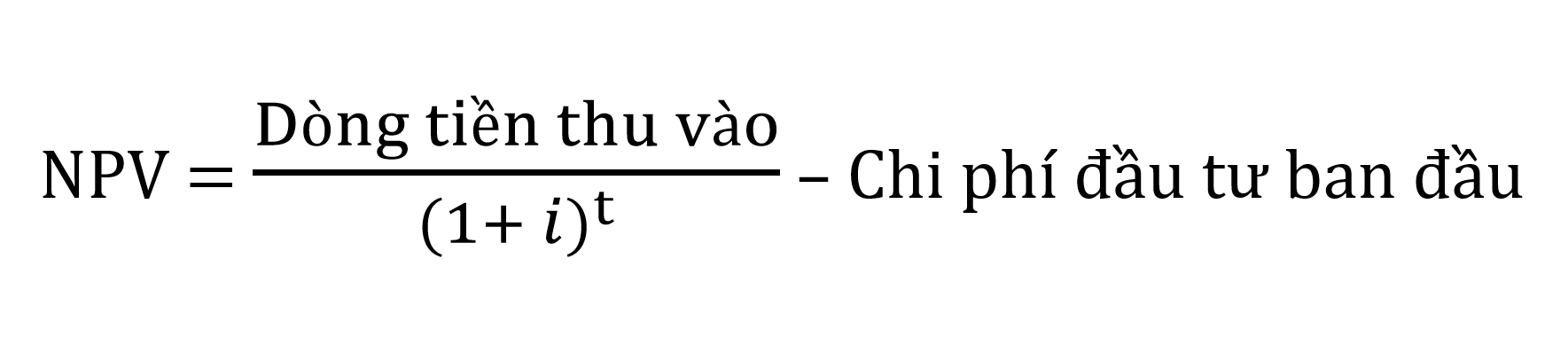

Ta có công thức tính NPV tại một thời điểm như sau:

Trong đó:

- i : tỷ lệ chiết khấu

- t : thời gian được tính (thường là năm)

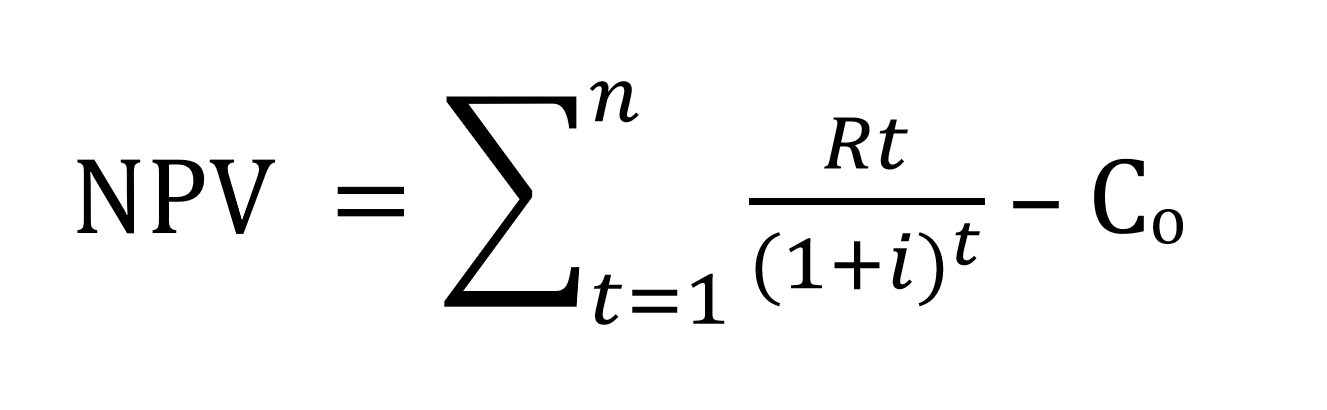

Khi dòng tiền ròng không đồng đều, tức là dòng tiền ròng thay đổi giữa các thời kỳ. Ta có công thức:

Trong đó:

- Rt : dòng tiền vào tại thời điểm t

- i : tỷ lệ chiết khấu

- Co : Chi phí đầu tư ban đầu

- t : thời gian được tính (thường là năm)

3. Ý nghĩa của giá trị NPV

Kết quả đối với NPV có thể dương hoặc âm. Điều này tương quan với việc một dự án là lý tưởng hay nên bị bác bỏ:

– Giá trị NPV dương chỉ ra rằng thu nhập dự kiến được tạo ra bởi một dự án hoặc khoản đầu tư vượt quá chi phí dự kiến.

– Nếu NPV của một dự án hoặc khoản đầu tư là số âm. Điều đó có nghĩa là tỷ suất lợi nhuận kỳ vọng sẽ kiếm được từ nó nhỏ hơn tỷ lệ chiết khấu. Điều này không nhất thiết có nghĩa là dự án sẽ “mất tiền”. Nó rất có thể tạo ra lợi nhuận kế toán (thu nhập ròng). Nhưng vì tỷ suất lợi nhuận được tạo ra nhỏ hơn tỷ lệ chiết khấu, nó được coi là không có giá trị.

– Nếu giá trị NPV bằng 0, dự án hoặc khoản đầu đó không có lãi hay lỗ. Tức là hoà vốn.

Về lý thuyết, nhà đầu tư nên thực hiện bất kỳ khoản đầu tư nào có NPV dương. Tương tự, nhà đầu tư nên từ chối bất kỳ quyền chọn nào có NPV âm vì nó làm giảm giá trị.

Khi đứng trước nhiều lựa chọn đầu tư, nhà đầu tư nên luôn chọn phương án có NPV cao nhất. Điều này chỉ đúng nếu tùy chọn có NPV cao nhất không âm. Nếu tất cả các lựa chọn đầu tư đều có NPV âm, thì không nên thực hiện điều nào.

4. Ưu điểm của chỉ số NPV

a. Dễ sử dụng

Chỉ số NPV là một cách nhà đầu tư xác định mức độ hấp dẫn của một khoản đầu tư tiềm năng. Vì nó về cơ bản xác định giá trị hiện tại của khoản lãi hoặc lỗ của một khoản đầu tư, nên nó rất dễ hiểu và là một công cụ ra quyết định tuyệt vời.

b. Dễ so sánh

NPV cho phép so sánh các khoản đầu tư tiềm năng dễ dàng. Miễn là NPV của các phương án được tính tại cùng một thời điểm, nhà đầu tư có thể so sánh tính khả thi của mỗi phương án. Khi có được chỉ số NPV của nhiều phương án, nhà đầu tư sẽ chỉ cần chọn phương án có NPV cao nhất vì nó sẽ cung cấp nhiều giá trị nhất cho công ty.

Nếu không có phương án nào có NPV dương, nhà đầu tư sẽ không chọn phương án nào trong số đó. Vì không có khoản đầu tư nào sẽ làm tăng giá trị cho công ty. Nên tốt hơn hết là công ty không nên đầu tư.

c. Có thể tùy chỉnh

NPV có thể tùy chỉnh để phản ánh chính xác các mối quan tâm và nhu cầu tài chính của công ty. Ví dụ, tỷ lệ chiết khấu có thể được điều chỉnh để phản ánh những điều như rủi ro, chi phí cơ hội và phí bảo hiểm đường cong lợi suất thay đổi đối với nợ dài hạn.

5. Hạn chế của chỉ số NPV

a. Khó ước tính chính xác

Tính toán NPV đòi hỏi nhà đầu tư phải biết chính xác tỷ lệ chiết khấu, quy mô của từng dòng tiền và thời điểm xuất hiện của mỗi dòng tiền. Thông thường, điều này là không thể xác định.

Ví dụ: khi phát triển một sản phẩm mới, chẳng hạn như một loại thuốc mới, NPV dựa trên các ước tính về chi phí và doanh thu. Chi phí phát triển loại thuốc này vẫn chưa được xác định. Và doanh thu từ việc bán thuốc có thể khó ước tính, đặc biệt là trong nhiều năm tới.

b. Không tính đến chi phí cơ hội

NPV chỉ hữu ích khi so sánh các dự án tại cùng một thời điểm. Nó không hoàn toàn tính đến chi phí cơ hội.

Ví dụ: Một ngày sau khi công ty đưa ra quyết định sẽ thực hiện khoản đầu tư nào dựa trên NPV. Công ty có thể phát hiện ra có một lựa chọn mới cung cấp NPV cao hơn.

NPV tính đến chi phí cơ hội của việc không có vốn để chi cho các lựa chọn đầu tư trong tương lai. Vì vậy, các nhà đầu tư không chỉ đơn giản chọn tùy chọn có NPV cao nhất. Họ có thể bỏ qua tất cả các lựa chọn vì họ nghĩ rằng một lựa chọn khác tốt hơn có thể xuất hiện trong tương lai.

c. Không thể hiện được bức tranh toàn cục

Một vấn đề khác khi dựa vào NPV là nó không cung cấp một bức tranh tổng thể về lợi ích hay mất mát khi thực hiện một dự án nhất định.

Để xác định tỷ lệ phần trăm thu được so với các khoản đầu tư cho dự án. Tỷ lệ hoàn vốn nội bộ (IRR) hoặc các biện pháp hiệu quả khác được sử dụng như một phương án bổ sung cho NPV.

d. Không tính đến quy mô của dự án.

Giả sử dự án A yêu cầu đầu tư 4 triệu đô để tạo ra NPV là 1 triệu đô. Trong khi dự án cạnh tranh B yêu cầu đầu tư 2 triệu đô để tạo ra NPV là 0,8 triệu đô. Nếu quyết định chỉ dựa trên NPV, bạn sẽ thích dự án A hơn vì nó có NPV cao hơn. Nhưng dự án B tạo ra nhiều tài sản hơn trên mỗi đô la đầu tư ban đầu.

6. Kết luận

Chỉ số NPV là một công cụ tốt để đánh giá tiềm năng của một dự án. Tuy nhiên với những hạn chế nói trên, bạn nên chú ý sử dụng thêm nhiều phương pháp bổ sung trước khi đưa ra quyết định đầu tư cuối cùng.

Hy vọng bài viết trên sẽ giúp ích cho bạn. Nếu bạn đang cần huy động nguồn vốn để thực hiện dự án tiềm năng thì hãy liên hệ DragonLend nhé!

>> Xem thêm: Chỉ Số IRR Là Gì? Công Thức Tính IRR Và Những Điều Cần Lưu Ý