Chỉ số thanh khoản chứng tỏ khả năng thanh toán các nghĩa vụ hiện tại của một công ty. Chúng liên quan đến sự sẵn có của tiền mặt và các tài sản khác để trang trải các khoản phải trả, nợ ngắn hạn và các khoản nợ khác.

Nguồn: Internet

Có 3 chỉ số tài chính tốt nhất để tính toán tính thanh khoản của doanh nghiệp bao gồm:

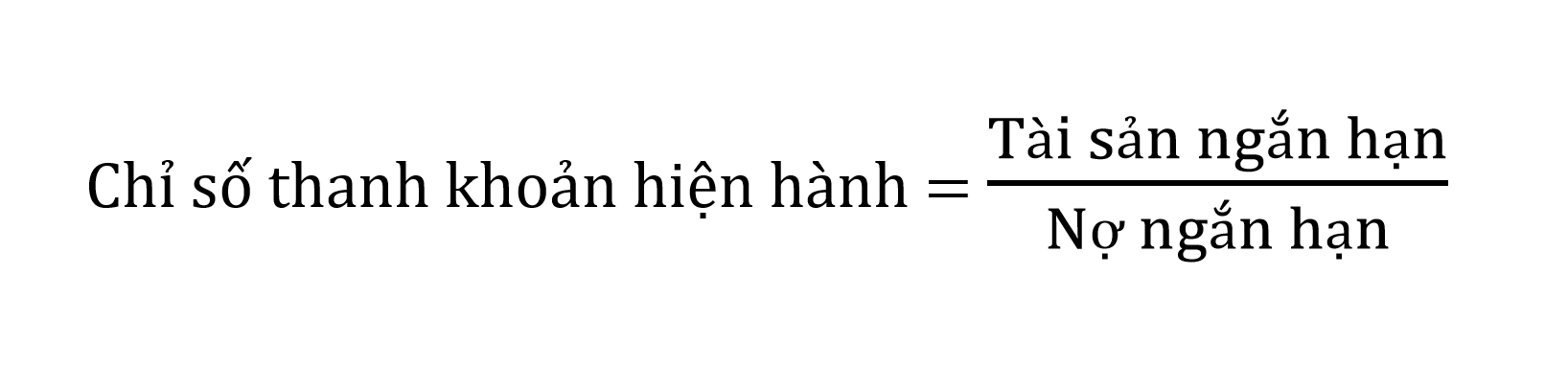

1. Chỉ số thanh toán hiện hành

Chỉ số tài chính này đo lường khả năng thanh toán các nghĩa vụ ngắn hạn của một đơn vị. Từ “hiện hành” ở đây thường được định nghĩa là trong vòng một năm. Chỉ số thanh toán hiện hành lý tưởng phụ thuộc vào loại hình kinh doanh. Nhưng nguyên tắc chung thì nó phải ít nhất là 2:1.

Chỉ số này thấp hơn có nghĩa là công ty không thể thanh toán các hóa đơn đúng hạn. Chỉ số này cao hơn có nghĩa là công ty có tiền mặt hoặc các khoản đầu tư an toàn. Và chúng có thể được sử dụng tốt hơn trong kinh doanh.

Ví dụ: Giả sử một doanh nghiệp có 150 triệu đồng tài sản lưu động và 100 triệu đồng nợ ngắn hạn. Hệ số hiện hành là 150 triệu/100 triệu, bằng 1,5. Điều đó cho thấy doanh nghiệp có thể thanh toán các khoản nợ ngắn hạn có giá trị gấp 1,5 lần tài sản lưu động của mình.

Lưu ý:

- Các doanh nghiệp về cơ bản có sự khác biệt giữa các ngành. Do đó, việc so sánh chỉ số thanh toán hiện hành của các công ty trong các ngành khác nhau có thể không dẫn đến cái nhìn sâu sắc về hiệu quả.

- Chỉ số này thiếu tính cụ thể. Không giống các chỉ số thanh khoản khác, nó kết hợp tất cả tài sản lưu động của công ty. Ngay cả những tài sản không thể dễ dàng thanh lý.

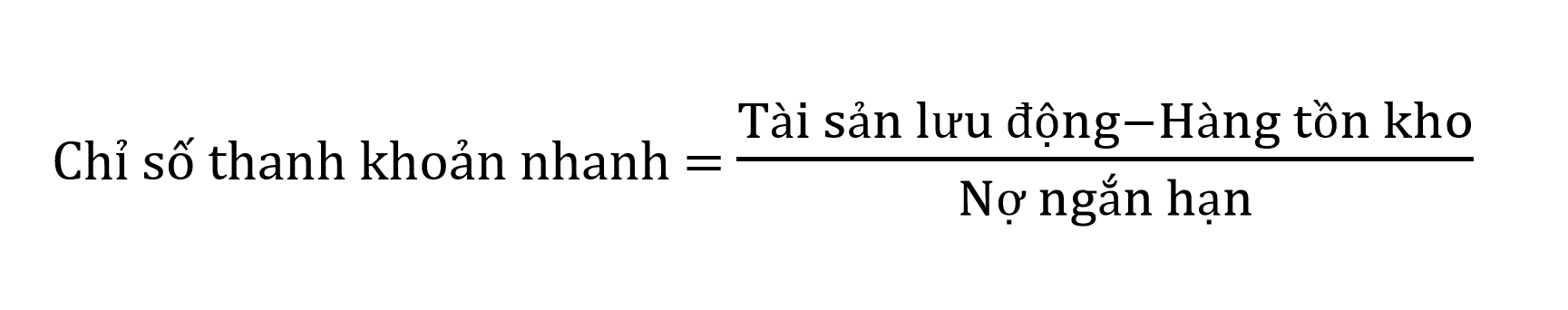

2. Chỉ số thanh khoản nhanh

Chỉ số tài chính này sử dụng dữ liệu từ bảng cân đối kế toán của một công ty. Nó được dùng để chỉ báo về việc liệu công ty có đủ tài sản ngắn hạn để trang trải các khoản nợ ngắn hạn hay không.

Tài sản lưu động là tài sản có thể chuyển đổi hợp lý thành tiền mặt trong vòng một năm. Nó bao gồm tiền mặt, các khoản phải thu và đầu tư ngắn hạn. Và không bao gồm hàng tồn kho và khoản trả trước. Số liệu này hữu ích hơn trong một số tình huống so với chỉ số thanh toán hiện hành. Vì nó bỏ qua các tài sản như hàng tồn kho. Hàng tồn kho vốn thường có thể luân chuyển chậm. Và do đó không thể dễ dàng chuyển đổi thành tiền mặt.

Chỉ số này càng cao thì chứng tỏ khả năng thanh khoản và sức khỏe tài chính tổng thể của công ty càng tốt. Ví dụ: Chỉ số bằng 2 cho biết rằng công ty đang có 2 đồng tài sản lưu động để trang trải mỗi 1 đồng nợ ngắn hạn.

Tuy nhiên, cần lưu ý là hệ số thanh toán nhanh (như bằng 10) không được coi là có lợi. Nó có thể cho thấy rằng công ty có lượng tiền mặt dư thừa. Nhưng nó không được sử dụng một cách khôn ngoan để phát triển hoạt động kinh doanh của mình. Một tỷ lệ rất cao cũng có thể cho thấy các khoản phải thu của công ty cao quá mức. Điều này có thể cho thấy các vấn đề về các khoản phải thu.

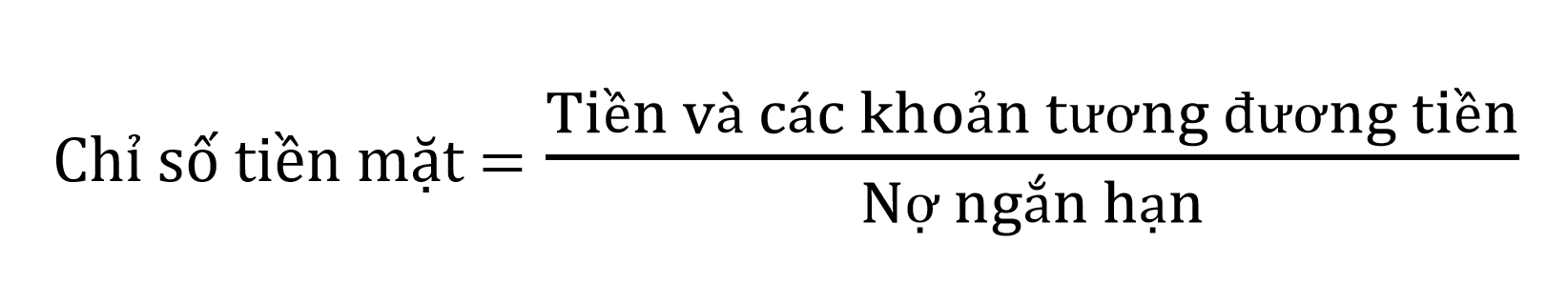

3. Chỉ số tiền mặt so với tài sản

Chỉ số tiền mặt đo lường khả năng của doanh nghiệp trong việc thanh toán các khoản nợ ngắn hạn chỉ bằng tiền và các khoản tương đương tiền. So với các chỉ số thanh khoản khác, tỷ lệ tiền mặt nói chung thận trọng hơn về khả năng trang trải các khoản nợ và nghĩa vụ của một công ty. Bởi vì nó tuân thủ chặt chẽ các khoản nắm giữ bằng tiền hoặc tương đương tiền. Do đó các tài sản khác, bao gồm các khoản phải thu, không có trong công thức.

Chỉ số tiền mặt được sử dụng phổ biến nhất như một thước đo tính thanh khoản của một công ty. Nếu công ty buộc phải thanh toán tất cả các khoản nợ ngắn hạn ngay lập tức, số liệu này cho thấy khả năng của công ty để làm như vậy mà không cần phải bán hoặc thanh lý các tài sản khác.

- Chỉ số bằng 1: công ty có cùng một lượng tiền và các khoản tương đương so với nợ ngắn hạn. Nói cách khác, để thanh toán khoản nợ hiện tại, công ty phải sử dụng tất cả tiền và các khoản tương đương tiền của mình.

- Chỉ số trên 1: tất cả các khoản nợ ngắn hạn có thể được thanh toán bằng tiền và các khoản tương đương tiền.

- Chỉ số dưới 1: công ty không có đủ tiền mặt để trả nợ hiện tại.

Lưu ý:

- Chỉ số dưới 1 có thể không phải là một tin xấu nếu công ty có các điều kiện khác. Chẳng hạn như điều kiện tín dụng dài hơn bình thường với các nhà cung cấp. Hoặc hàng tồn kho được quản lý hiệu quả. Hay rất ít tín dụng được cấp cho khách hàng của doanh nghiệp.

- Chỉ số tiền mặt cao không nhất thiết phản ánh hiệu quả hoạt động mạnh mẽ của công ty. Đặc biệt nếu nó lớn hơn đáng kể so với tiêu chuẩn ngành. Tỷ lệ tiền mặt cao có thể cho thấy một công ty đang sử dụng tiền mặt không hiệu quả. Hoặc không tối đa hóa lợi ích tiềm năng của các khoản vay chi phí thấp.

- Chỉ số tiền mặt cao cũng có thể cho thấy rằng một công ty đang lo lắng về khả năng sinh lời trong tương lai và đang tích lũy một nguồn vốn dự trữ.

Các chủ nợ thường quan tâm nhiều đến chỉ số này. Họ muốn xem liệu một công ty có duy trì đủ số dư tiền mặt để thanh toán tất cả các khoản nợ hiện tại của họ khi chúng đến hạn hay không. Các chủ nợ cũng thích thực tế là hàng tồn kho và các khoản phải thu bị loại khỏi công thức. Vì cả hai số liệu này không đảm bảo được khả năng sẵn sàng để trả nợ.

Bài viết trên đã chia sẻ khát quát về 3 chỉ số thanh khoản. 3 chỉ số này cần thiết cho việc đánh giá doanh nghiệp. DragonLend hy vọng bài viết sẽ có ích cho các bạn.

>> Xem thêm: Chỉ Số NPV Là Gì? Công Thức Và Ưu Nhược Điểm Của NPV